您的当前位置:首页 > 百科 > “川普2.0”会摧毁美元霸权吗?野村:美债收益率上升的风险远大于美元大幅贬值 正文

时间:2024-11-16 03:48:29 来源:网络整理 编辑:百科

来源:华尔街见闻野村认为,随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险高得多。“

来源:华尔街见闻

野村认为,川普村美随着美国对外负债大幅攀升,摧毁美美元资产的元霸益率安全性被质疑,外国投资者可能会要求更高的权野回报率,从而将推高美国的债收利率。长远来看,上升美国长债收益率上行的风大于大幅风险似乎比美元大幅贬值的风险高得多。

“川普2.0”会摧毁美元霸权吗?险远野村认为,不大可能,美元反而是贬值美债可能“有点危险”。

随着特朗普归来,川普村美市场担心其“美国优先”政策可能进一步削弱美元作为全球储备货币的摧毁美地位,引发了“现代特里芬困境”的元霸益率加剧。

这一难题的权野核心在于,美国需要同时满足全球对安全美元资产日益增长的债收需求,并保证这些资产的长期安全性。

野村在13日发布的研报中认为,而随着美国对外负债大幅攀升,美元资产的安全性被质疑,外国投资者可能会要求更高的回报率,从而将推高美国的利率。

野村表示,长远来看,美国长债收益率上行的风险似乎比美元大幅贬值的风险要高得多,尽管后者也不能完全排除。

美元的“过度特权”与特里芬难题

野村指出,美元作为全球储备货币,使得美国享有“过度特权”。全球对美元安全资产的巨大需求,使美国可以以低成本借款,并从中获益。

但这一特权也伴随着挑战,即“特里芬困境”。

“特里芬困境”(Triffin Dilemma),又称特里芬难题,是由比利时-美国经济学家罗伯特·特里芬在1960年提出的一个经济理论。

这一理论描述了国际货币体系中存在的内在矛盾,具体是指,当一个国家的货币被广泛地作为国际储备货币时,该国需要不断增加货币供应以满足全球需求,但这又可能导致该国货币的贬值和信任危机。

特里芬指出,这种矛盾最终会导致货币体系的崩溃。

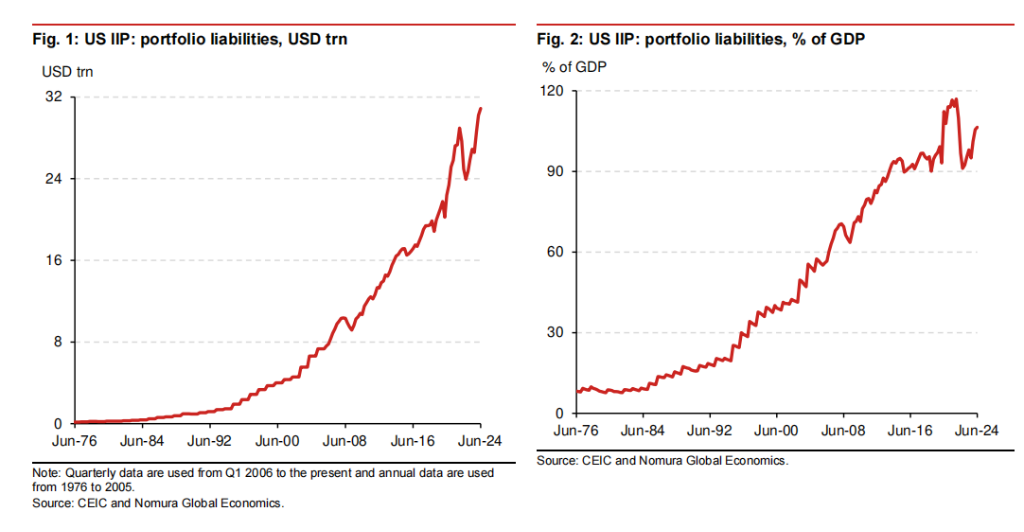

而野村的报告显示,自2008年全球金融危机以来,美国的对外投资负债迅速增加。到2024年第二季度,美国的外部负债已从危机初期的9.5万亿美元增长至30.9万亿美元,超过了GDP的106%。

野村分析认为,这一增长中约有一半来自外资新增投资,而另一半则是美国资产市场价格上涨所带来的估值提升。

“川普2.0”的民粹政策:对美元霸权的威胁

野村的研究特别指出,特朗普连任后,他的“美国优先”政策可能会导致更大的财政赤字和更高的通胀压力,进一步拉大美国的外部负债水平。

特朗普的政策包括对外资增加关税、限制移民、加大财政支出,这些民粹主义政策可能加剧美国经济内部的不平衡,使美元资产的吸引力下降。

尽管美元仍是全球储备货币,但其地位将会受到一定削弱。

野村分析,尽管美元在全球外汇储备中的占比仍高达58%,但全球投资者对美元的信心已有所动摇,尤其是近年来美债市场的不稳定表现,让一些外资机构开始关注更高的风险溢价需求。

美债收益率上升风险更大

野村预计,在未来几年内,美国长期国债收益率上升的风险要大于美元贬值的风险。

这是因为,尽管外资可能会提高对美元资产的风险溢价,但由于美国依然具备强大的经济和军事优势,美元作为储备货币的地位仍然难以被取代。

而美联储拥有独立性意味着,即使特朗普推行的政策导致通胀上升,美联储仍有能力通过加息控制通胀,并维持美元资产的吸引力。

此外,虽然欧元等曾被视为潜在的全球储备货币替代,但它们在流动性、透明度等方面存在不足,难以撼动美元的全球霸权地位。

目前,国际上尚未出现一个具备所有条件的美元替代货币,这也使得美元的主导地位在短期内不会发生颠覆性改变。

野村的结论是,目前大规模抛售美元资产的可能性较小,因此,未来几年,美国长债收益率上行的风险似乎比美元大幅贬值的风险要高得多,尽管后者也不能完全排除。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

受需求强劲、供应担忧影响 欧洲天然气价格飙升2024-11-16 03:45

银保2025开局战:银行还是很重视,险企继续招人砸钱做业务2024-11-16 02:20

淘天集团第二财季营收989.94亿元 同比增长1%2024-11-16 01:52

国家开发银行发行50亿元绿色金融债券2024-11-16 01:45

阿里大文娱第二财季营收56.94亿元 同比下滑1%2024-11-16 01:43

受需求强劲、供应担忧影响 欧洲天然气价格飙升2024-11-16 01:34

不良资产业务迎监管规范 可收购不良资产范围拓宽2024-11-16 01:33

京东物流声明,价值十几亿元手机被烧毁等事项是谣言2024-11-16 01:24

大摩Q3持仓:苹果成头号重仓股 减持英伟达、亚马逊2024-11-16 01:15

近五年业绩同类前15% 景顺长城景颐双利获多家权威机构五星好评2024-11-16 01:07

腾讯游戏:不再赌爆款2024-11-16 03:45

警惕!临期“双高”转债炒作有风险2024-11-16 02:40

NCE平台:黄金创新高后遇阻2024-11-16 02:37

“川普2.0”会摧毁美元霸权吗?野村:美债收益率上升的风险远大于美元大幅贬值2024-11-16 02:19

受需求强劲、供应担忧影响 欧洲天然气价格飙升2024-11-16 02:11

央行官员:充分发挥金融机构反洗钱第一道防线作用2024-11-16 01:44

工商银行厦门市分行被罚60万元:进口信用证结算业务逆程序操作提前放单等2024-11-16 01:26

巽风数字世界下单茅台酒被强制取消,行权过一次的数字藏品能否二次下单?2024-11-16 01:09

五粮液怒打假,揭开了电商平台的假酒真相2024-11-16 01:08

雾芯科技第三季度营收7.6亿元 经调净利润2.6亿元2024-11-16 01:08